房屋二胎:全面了解与应用

在现代社会中,随着经济的发展和房地产市场的变化,越来越多的人开始关注房屋二胎这一话题。房屋二胎,通常指的是在原有房产的基础上,利用其资产增值再次融资,以满足个人家庭的资金需求。本文将深入探讨房屋二胎的概念、操作流程、利弊分析及其对个人财务的影响,帮助读者全面了解这一金融工具。

什么是房屋二胎?

房屋二胎是指借款人在持有房产的情况下,再次向贷款机构申请房产抵押贷款。简单来说,就是用已经抵押的房屋作为第二次抵押,借取新的贷款。这种方式适用于以下几种情况:

- 需要资金进行投资,比如股票、基金投资或商业创业等。

- 用于急需的资金周转,如支付医疗费用、教育费用等。

- 提升生活质量,进行家庭装修或购置新家电等。

房屋二胎的操作流程

想要进行房屋二胎,通常需要遵循以下几个步骤:

- 评估房产价值:首先,借款人需要对自己的房产进行评估,确定其市场价值。这一评估通常由专业机构完成。

- 选择贷款机构:根据个人需求选择合适的银行或贷款机构,比较不同机构的利率和贷款条件。

- 准备贷款材料:包括房产证、身份证明、收入证明以及信用报告等文件。

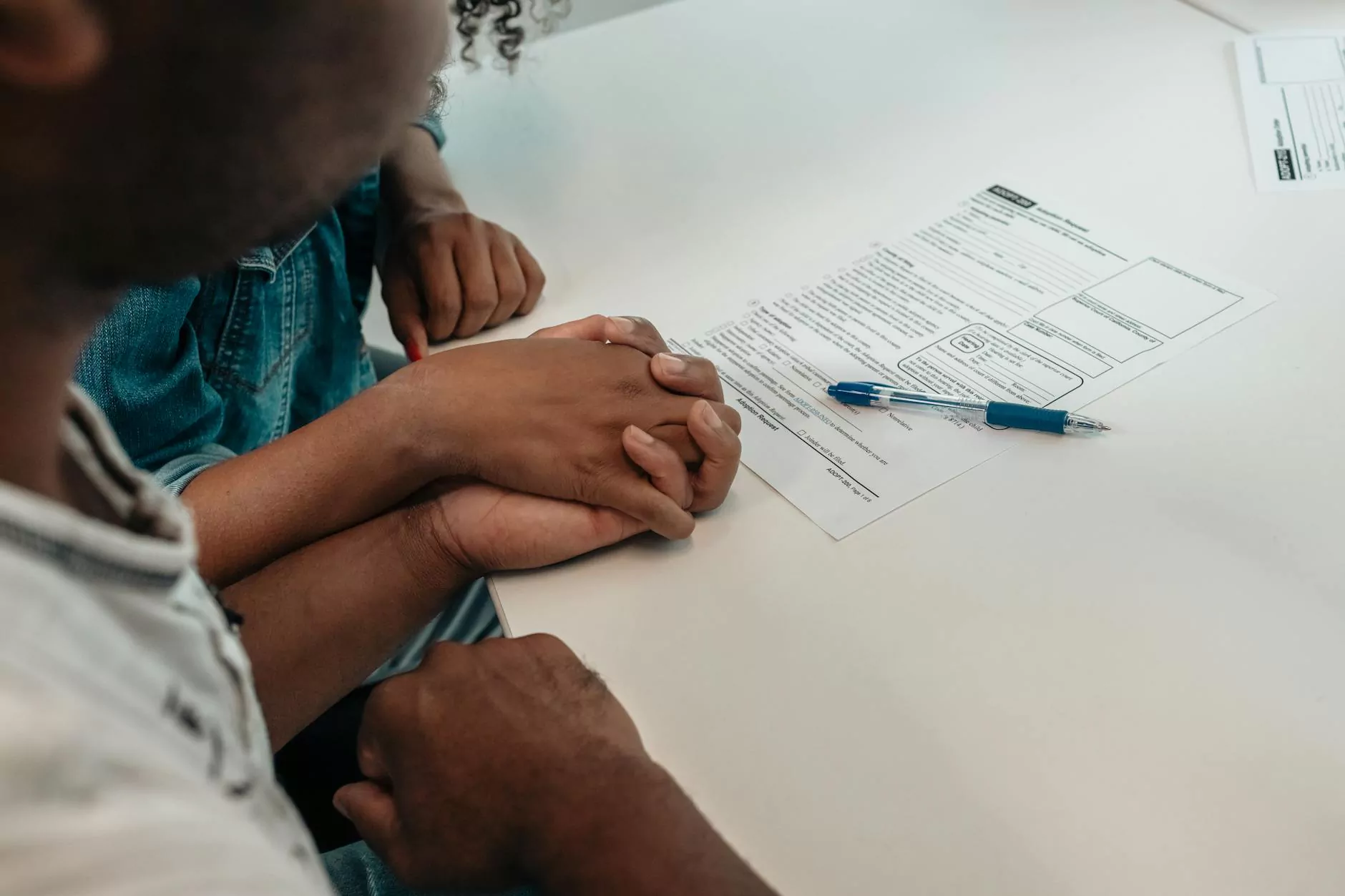

- 递交申请:填写贷款申请表格,提交必要材料。

- 签署合同:贷款审核通过后,双方签署贷款合同,并安排后续的抵押登记手续。

- 资金发放:在完成所有手续后,贷款机构会将资金发放至借款人账户。

房屋二胎的利弊

优点

房屋二胎有许多潜在的好处,包括但不限于:

- 灵活资金运用:借款人可以根据自己的需求灵活运用资金,提高财务的灵活性。

- 提高资产流动性:通过融资,借款人可以将房产价值转化为流动资金,进行其他投资。

- 利率相对较低:相比于其他信贷产品,房屋二胎的利率通常更低,适合长期融资。

缺点

尽管房屋二胎有许多优点,但也存在一定的风险和缺陷,如:

- 加重还款压力:增加贷款后,借款人的还款负担可能加大,尤其在经济出现波动时。

- 房产风险:如果借款人未能按时还款,则可能导致房产被银行收回。

- 影响信用记录:若出现违约情况,借款人将面临信用记录受损的风险。

如何选择适合的房屋二胎产品?

选择房屋二胎贷款产品时,借款人应考虑以下几个因素:

- 利率水平:关注不同银行或贷款机构的利率,选择最适合自己财务状况的产品。

- 还款方式:了解不同的还款方式,包括等额本金、等额本息等,选择适合自己收入结构的方式。

- 贷款期限:根据未来的资金需求,选择合适的贷款期限,避免不必要的利息支出。

- 提前还款政策:了解贷款机构的提前还款政策,以防止未来需要提前还款时产生高额罚金。

房屋二胎对个人财务的影响

进行房屋二胎融资后,借款人应及时关注其个人财务状况的变化。以下是一些可能的财务影响:

- 现金流变化:新增的贷款将增加每月的支出,影响家庭的整体现金流。

- 投资收益:若资金用于投资,则需考虑投资的风险与收益,是否能覆盖借贷成本。

- 信用状况:如能按时还款,有助于提升个人信用;但如出现逾期,则可能对未来的融资造成困难。

房屋二胎常见问题解答

1. 什么情况下适合申请房屋二胎?

一般而言,当个人有紧急资金需要、短期内预期资金回流、或者对现有资产的利用有明确计划时,可以考虑申请房屋二胎。

2. 申请房屋二胎需要满足什么条件?

通常需要满足以下基础条件:

- 有合法、有效的房产证。

- 申请人信用良好,无严重的不良信用记录。

- 具备一定的还款能力,通常需要提供收入证明。

3. 房屋二胎的资金可以用于哪些方面?

借款人可以将所借资金用于多种用途,包括:

- 投资、创业或补充流动资金。

- 教育、医疗等家庭紧急支出。

- 改善家庭居住环境,如装修或购买新家具。

结论

综上所述,房屋二胎作为一种灵活的资金筹集方式,对于家庭和个人的资金需求提供了一种便捷的解决方案。然而,在决定采用这一融资方式之前,借款人需要全面考虑自身的财务状况、还款能力以及潜在风险。希望通过本文的深入分析,读者能够更加清晰地了解房屋二胎的相关知识,从而做出明智的财务决策。

如需了解更多关于房屋二胎的信息,以及如何有效利用这一金融工具,请访问我们的网站 qd178.net。